わかりやすい贈与の基本

目次

生前贈与や贈与の基本について解説した後、贈与税の計算、贈与税率、贈与税の非課税額について、わかりやすく解説いたします。

相続時の遺産分割トラブルを避け、節税を行う上で贈与は必須です!

「まだまだ、体力もあるし、気力もある。」

そう思っていても、相続はいつ起こるかわからないものです。

大事なご家族に貴重な財産を引き継げるよう、時間のあるうちから相続について検討を行うことが必要です。

相続について十分な検討ができていないと、相続時に多額の税金が発生しご家族が納税資金を用意できない状況になったり、財産の分配をめぐって骨肉の争いとなるなど、不幸な親族間の争いに発展しかねません。

このように、生前から相続税対策や、親族間での財産分配を行うことはとても重要です。

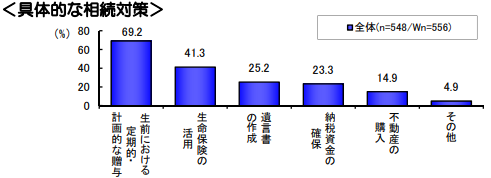

相続税対策についての意識調査によると、相続対策をしている方の7割が生前贈与を行っているとのアンケート結果があります。

一般社団法人 信託協会「相続・贈与・投資に関する意識調査 (2015年)」より

今回は相続対策として重要な手段である「贈与」について、わかりやすく説明したいと思います。

贈与は相続税の節税対策としてとても有効で、方法によって大きな節税を行うことが可能となりますが、注意しなくてはいけない点もあります。

贈与に関する概要や、暦年贈与や相続時精算課税制度という2つの贈与税、贈与税の計算方法、非課税額などを理解して、ご自身の相続税対策を始めるきっかけになればと思います。

1.生前贈与とは何か?贈与とは何か?

生前贈与

生前贈与とは、相続税の節税対策を行う手段として、贈与を利用するものです。

相続が発生してから相続税を負担するよりも、生きているうちに子・孫などに財産を贈与し相続財産を減らすことで節税対策が期待できます。

贈与によって課税される贈与税と、相続によって課税される相続税を計算し、課税額トータルでの状況などを考慮して計画を行います。

贈与

贈与とは、自己の財産を無償で相手に与える契約です。

贈与者が「財産を与える」という意思表示を行い、受贈者が「財産をもらう」という意思表示を行うことで、贈与契約は成立します。

両当事者による合意が必要で、贈与者が一方的に相手の承諾なく贈与を行うことはできません。

贈与を行う場合は、契約書などの書面を作成する必要はなく、口頭でも贈与契約は成立しますが、契約書を作成しない場合は、後から税務署に贈与を否認される可能性が高くなります。

生前贈与を行う際は、贈与契約書を作成しましょう。

贈与税の計算については、法律で定められた両当事者による合意に基づく贈与だけでなく、税法上で贈与とされる「みなし贈与」についても理解する必要があります。

参照 みなし贈与とは何か?

2.生前贈与のメリット

① 贈与は財産を非課税で移転でき、節税効果がある

相続でも贈与でも、財産を子・孫に移転する意味では変わりありませんが、贈与は生きているうちに財産を移転し、相続は亡くなった後に財産を移転するという違いがあります。

② 遺産分割しづらい財産を事前に贈与し、相続時の争いを回避できる

不動産は遺産分割がしづらく、相続時に争いのもとになることが多いものです。

ひどい場合では、遺産分割するために不動産を処分するケースもあります。

親や祖父が生きているうちにどの財産を誰に譲るか決めて贈与することで子や孫の同意を得やすく、死亡した後の相続争いを未然に防ぐことができます。

3.贈与税とは何か?

贈与税とは、個人からの贈与により財産を取得した者に対して課される税金です。

贈与税には、暦年贈与と相続時精算課税という課税制度があります。

暦年贈与

暦年贈与は、暦年(1月1日から12月31日まで)における贈与された財産の価額が受贈者1人当たり

年間110万円以下であれば、贈与税が課税されないという制度です。

暦年で110万円以下の贈与であれば、贈与税の申告は不要です。

暦年贈与を利用することで、年数をかけて毎年非課税枠内で一人に贈与する場合や、複数人に非課税枠内で贈与を行う場合などでは、暦年贈与を通じて相続財産を減らすことになり節税対策につながります。

相続時精算課税制度

相続時精算課税制度とは、贈与者1人につき最大2500万円までの贈与が非課税になる制度です。

贈与を受けた年の翌年の2月1日から3月15日の間に贈与税の申告書を提出する必要があります。

なお、この制度を選択した場合、選択をした年以降全てにおいてこの制度が適用され、暦年贈与へ変更することはできません!

相続時精算課税制度という名称にある通り、贈与者が死亡し相続を行う場合に、この制度にて行った贈与金額を相続財産に加算して相続税を算定しますので、相続税の節税にならないことに注意が必要です。

なお、2500万円を超えて贈与を行った際に支払った贈与税がある場合は、その後の相続税から控除ができます。相続税の前払いを行うのと同じ発想です。

4.暦年贈与と相続時精算課税制度の比較

暦年贈与と相続時精算課税制度について、下記の表にてまとめます。大きな違いをまずは理解しましょう。

| 暦年贈与 | 相続時精算課税制度 | |

| 贈与者の要件 | 制限なし | 60歳以上の父母・祖父母 |

| 受贈者の要件 | 制限なし | 20歳以上の子・孫 |

| 贈与税 計算 | (暦年での贈与財産価額 - 110万円) × 税率 – 控除額 | (贈与財産価額合計 - 控除額2,500万円) × 税率20% |

| 贈与税 税率 | 10%から55%の超過累進税率 | 20% |

| 贈与税 非課税額 | 年間110万円 | 生涯で2,500万円 |

| 相続時の課税計算 | 相続開始前3年以内の贈与について、相続時の相続財産に加算される | 全ての贈与について、相続時の相続財産に加算される |

参考までに、暦年贈与と相続時精算課税制度について説明したページがありますので、詳細を知りたい方は確認をお願いします。

5.暦年贈与における贈与税の計算、税率、非課税額

暦年贈与における贈与税は、次の式により計算します。

贈与税 = ( 暦年での贈与財産価額 - 非課税額110万円 ) × 税率 – 控除額

- 暦年(1月1日から12月31日まで)における贈与財産価額から、非課税額110万円を差し引き、控除後の財産価額を算定します。

- 非課税額控除後の財産価額に対して所定の税率を乗じた金額に対して、控除額を差し引いて贈与税を計算します。

暦年贈与の税率と控除額

税率と控除額については、「特殊税率」と「一般税率」に区分して、下記の通りに決められています。

特殊税率・・・20歳以上の者が直系尊属から贈与を受けた場合(令和4年4月1日以後の贈与から18歳以上に変更)

具体的には、祖父から孫、父から子への贈与などに使用します。

| 贈与財産-非課税額 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 200万円超 400万円以下 | 15% | 10万円 |

| 400万円超 600万円以下 | 20% | 30万円 |

| 600万円超 1,000万円以下 | 30% | 90万円 |

| 1,000万円超 1,500万円以下 | 40% | 190万円 |

| 1,500万円超 3,000万円以下 | 45% | 265万円 |

| 3,000万円超 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般税率・・・特殊税率が適用されない場合

具体的には、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者などに使用します。

| 贈与財産-非課税額 | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 200万円超 400万円以下 | 15% | 10万円 |

| 400万円超 600万円以下 | 20% | 25万円 |

| 600万円超 1,000万円以下 | 30% | 65万円 |

| 1,000万円超 1,500万円以下 | 40% | 125万円 |

| 1,500万円超 3,000万円以下 | 45% | 175万円 |

| 3,000万円超 4,500万円以下 | 50% | 250万円 |

| 4,500万円超 | 55% | 400万円 |

暦年贈与の贈与税計算について、具体的な計算例を別ページにて説明していますので、興味がある方はご参照ください。

6.相続時精算課税制度における贈与税の計算、税率、非課税額

相続時精算課税制度における贈与税は、次の式により計算します。

贈与税 = ( 贈与財産価額合計 - 非課税額2,500万円 ) × 税率20%

事例

- 初年度に、父から2,000万円を贈与

- 5年後に、父から400万円を贈与

- 7年後に、父から600万円を贈与

⇒累計で贈与額3,000万円となり、非課税額2,500万円を超えた部分500万円に対して20%を乗じた金額100万円が贈与税として課税される。 - 10年後に、父死亡

⇒父の相続財産に贈与額累計3,000万円を加算して相続税を算定するが、既に納付している100万円を相続税から控除する。

7.贈与税で非課税とされるケース

贈与税は、原則として贈与を受けた全ての財産に対してかかりますが、その財産の性質や贈与の目的などからみて、次に掲げる財産については贈与税がかからないことになっています。国税庁ホームページにて記載されるものをご紹介します。

① 法人からの贈与により取得した財産

贈与税は個人から財産を贈与により取得した場合にかかる税金であり、法人から財産を贈与により取得した場合には贈与税ではなく所得税がかかります。

② 夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの

ここでいう生活費は、その人にとって通常の日常生活に必要な費用をいい、また、教育費とは、学費や教材費、文具費などをいいます。

なお、贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。したがって、生活費や教育費の名目で贈与を受けた場合であっても、それを預金したり株式や不動産などの買入資金に充てている場合には贈与税がかかることになります。

③ 宗教、慈善、学術その他公益を目的とする事業を行う一定の者が取得した財産で、その公益を目的とする事業に使われることが確実なもの

④ 奨学金の支給を目的とする特定公益信託や財務大臣の指定した特定公益信託から交付される金品で一定の要件に当てはまるもの

⑤ 地方公共団体の条例によって、精神や身体に障害のある人又はその人を扶養する人が心身障害者共済制度に基づいて支給される給付金を受ける権利

⑥ 公職選挙法の適用を受ける選挙における公職の候補者が選挙運動に関し取得した金品その他の財産上の利益で、公職選挙法の規定による報告がなされたもの

⑦ 特定障害者扶養信託契約に基づく信託受益権

国内に居住する特定障害者(特別障害者又は特別障害者以外で精神上の障害により事理を弁識する能力を欠く常況にあるなどその他の精神に障害がある者として一定の要件に当てはまる人)が特定障害者扶養信託契約に基づいて信託受益権を取得した場合には、その信託の際に「障害者非課税信託申告書」を信託会社などの営業所を経由して特定障害者の納税地の所轄税務署長に提出することにより、信託受益権の価額(信託財産の価額)のうち、6,000万円(特別障害者以外の者は3,000万円)までの金額に相当する部分については贈与税がかかりません。

⑧ 個人から受ける香典、花輪代、年末年始の贈答、祝物又は見舞いなどのための金品で、社会通念上相当と認められるもの

⑨ 直系尊属から贈与を受けた住宅取得等資金のうち一定の要件を満たすものとして、贈与税の課税価格に算入されなかったもの

⑩ 直系尊属から一括贈与を受けた教育資金のうち一定の要件を満たすものとして、贈与税の課税価格に算入されなかったもの

⑪ 直系尊属から一括贈与を受けた結婚・子育て資金のうち一定の要件を満たすものとして、贈与税の課税価格に算入されなかったもの

⑫ 相続や遺贈により財産を取得した人が、相続があった年に被相続人から贈与により取得した財産

なお、相続財産を取得しなかった人が、相続があった同年中に被相続人から贈与により取得した財産は、相続税ではなく贈与税の対象となりますので注意が必要です。

8.贈与を利用する際の注意点

贈与を利用する際の主な注意点について、ご説明します。

① 贈与契約書を作成しましょう

贈与は口頭の約束でも法律上は有効となりますが、税務署に対して贈与の事実を説明するために贈与契約書を作成する必要があります。

② 銀行振込で贈与を行いましょう

現金を引き出して贈与者に贈与を行ってしまうと、贈与を行った記録が残りません。銀行振込では振込記録が残りますので税務署に対して贈与の事実を説明することに役立ちます。

③ 受贈者が自ら口座管理しましょう

贈与を受ける方は、自ら銀行口座を管理するために通帳やキャッシュカード、銀行届出印を管理することが必要です。

贈与者が子・孫などの名義で開設した銀行口座に振込を行うが、通帳やキャッシュカードを子・孫に渡していない場合は、「名義預金」と判断され贈与はないものとし相続税が課税されてしまいます。

④ 連年贈与と判断されてしまうと、贈与税額の不足を指摘されます

例えば、毎年100万円ずつ10年間にわたって贈与を受けることが、贈与者との間で約束されている場合には、約束をした年に定期金給付契約に基づく定期金に関する権利(10年間にわたり100万円ずつの給付を受ける契約に係る権利)の贈与を受けたものとして合計金額に対して贈与税がかかります。

これを連年贈与と言います。

連年贈与と判断されないためには、毎年、同時期に、同金額で贈与を行わないことに注意する必要があります。

⑤ 相続開始前7年以内の贈与は、相続税計算に持ち戻されます ※令和6年改正。経過措置あり

相続開始前7年以内の贈与は相続税計算に持ち戻されるため、節税にはなりません。

若くて元気なうちに早めに、計画的に贈与を行うようにするのが望ましいですが、相続税対策として早い時期から専門家に相談を行うことをお薦めします

9.まとめ

生前贈与は、贈与をうまく活用することで相続税の節税が可能となります。

暦年贈与や相続時精算課税制度の活用にあたり、相続税計算まで想定を行って節税を行うことをお薦めします。

また、税務調査が入り贈与が否認されると多額の税金支払を指摘される可能性があるため、専門家と相談しながら将来の課税リスクを減らすことが必要です。

共有する

相続に関する不安や悩みを

お聞かせください相続税対策ドットコム

お聞かせください

- 相続について相談する人がいなくて不安

- 何から始めればいいかわからない

- 税務調査で指摘されないか不安