相続税申告における土地評価方法と路線価とは

相続税申告における土地評価の方法について、解説します。

目次

1.土地の評価方法 4つの基準

実勢価格

実際に取引が成立した時の価格です。

公示価格

土地を取引する際に国が示す土地の適正価格です。

国土交通省が、土地の取引価格に指標を与えることを目的として公示します。

路線価

土地に関する税金を支払う場面において土地評価額を算定する際の価格です。

相続税や贈与税を計算する際に使用する評価額であり、概ね公示価格の80%が目安とされています。

固定資産税評価額

土地の固定資産税を計算する際の評価額です。

概ね公示価格の70%が目安とされています。

2.相続税評価の内容、相続税路線価とは?

相続税申告の中で、土地の評価については専門的知識が要求される部分となります。

土地の評価方法は、路線価方式と倍率方式から成ります。

路線価方式

路線価が定められている地域において採用される評価方式です。

路線価は、毎年1月1日を基準日として、7月に国税庁から公開されます。

国税庁ホームページにて掲載されていますので、ご自身で調べてみるとよいでしょう。

土地評価額 = 路線価×補正率・加算率×地積 として算定されます。

補正率・加算率については、3. 路線価の補正にて説明します。

倍率方式

路線価が定められていない地域において採用される評価方式です。

倍率についても、国税庁ホームページにて掲載されています。

土地評価額 = 固定資産評価額×倍率 として算定されます。

3.路線価の補正

路線価は、宅地の一方のみが道路に接している標準的な形状の土地について設定された価格です。

実際に相続を行う土地は様々な形状をしているため、路線価方式にて土地の評価を行う場合に、路線価に対して補正を図る必要があります。

1)減算要因

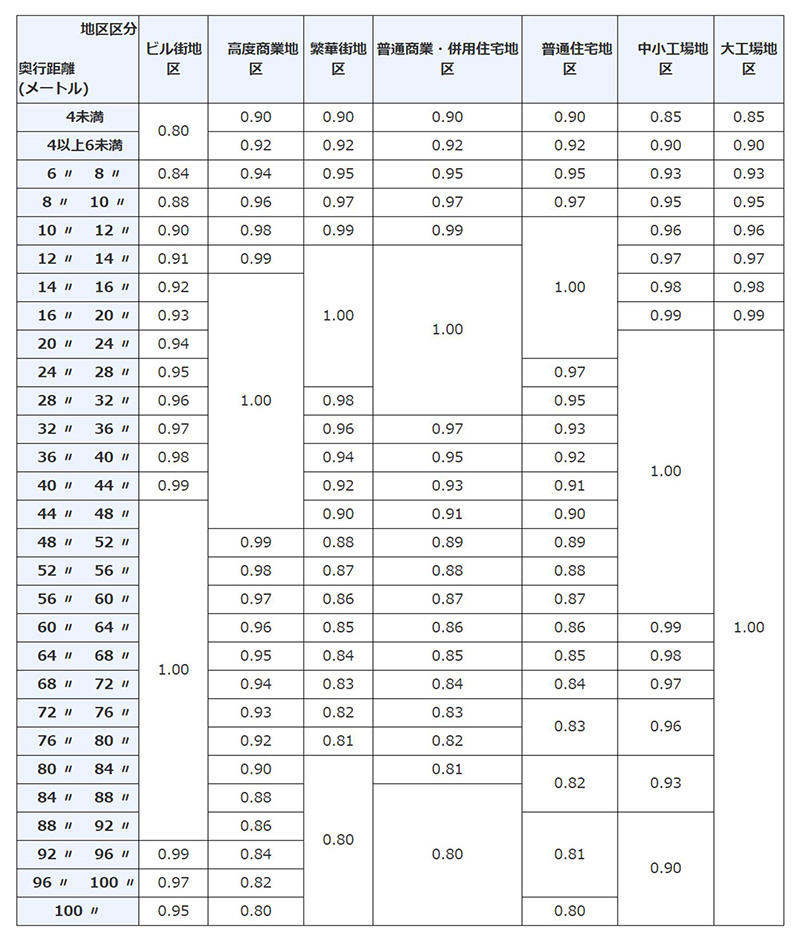

1.奥行価格補正

土地の奥行が極端に長い場合や反対に短い場合は、使い勝手が悪いとされ土地評価が下がります。補正率は、住宅地、工場、商業地など、土地の利用区分ごとに定められます。

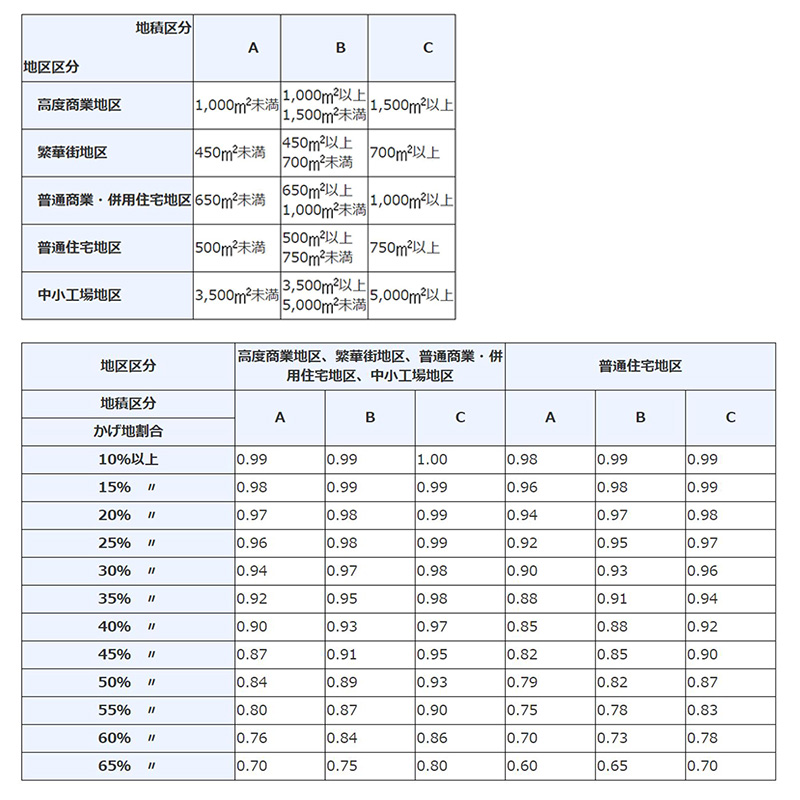

2.不整形地補正

正方形や長方形のような整形地ではなく、歪んだ形状となる土地である場合は、整形地に比べて評価額が下がります。補正率は、地区区分・地積区分とかげ地割合により、定められます。同じ四角形でも平行四辺形や台形の場合は、不整形という扱いになります。

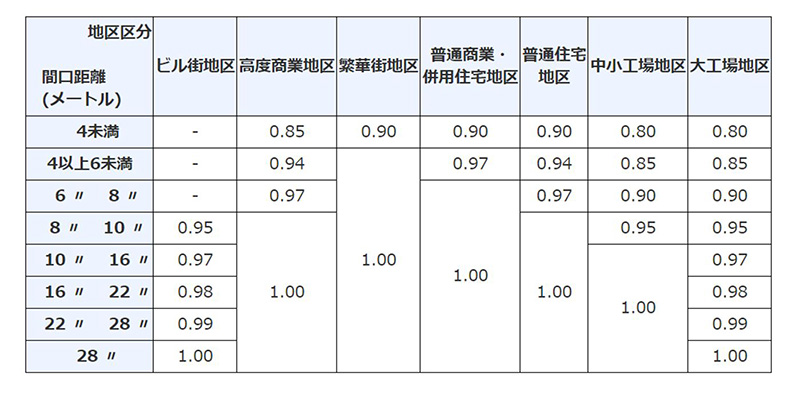

3.間口狭小補正

道路に接している部分の幅が狭い形状となる土地である場合は、評価額が下がります。補正率は、間口距離と住宅地、工場、商業地など、土地の利用区分ごとに定められます。

4.奥行長大補正

間口の割に奥行が長い土地である場合は、使い勝手が悪くなるため評価額が下がります。

奥行距離を間口距離で割った値が2以上である場合に、奥行長大補正が適用され、補正率は、奥行距離/間口距離の比率と、土地の利用区分ごとに定められます。

5.がけ地補正

がけ地等により通常の用途に供することができない土地である場合は、評価が下がります。補正率はがけ地地積/総地積の比率とがけ地の方向(東西南北)別に定められます。

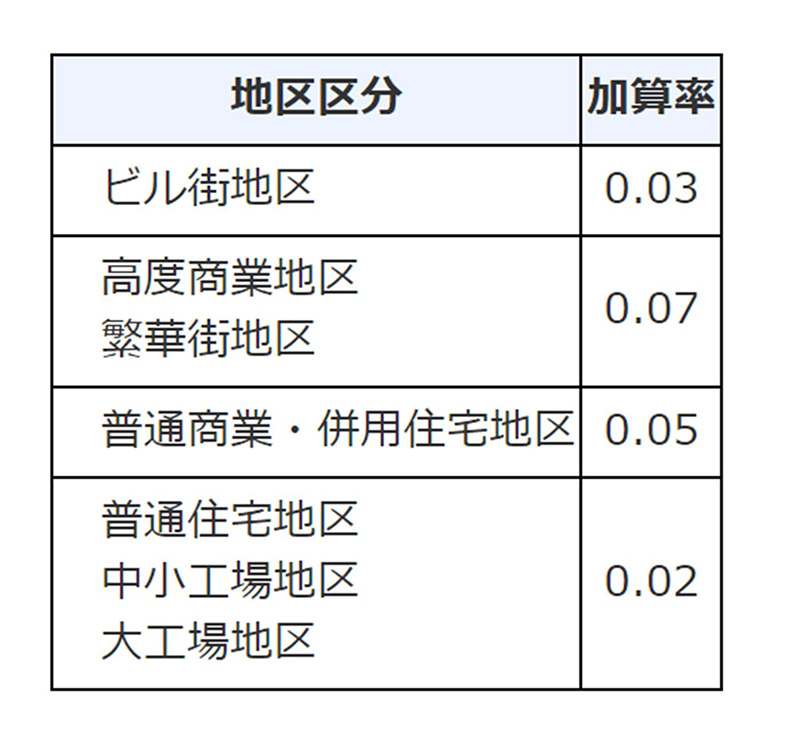

2)加算要因

1.側方路線影響加算

正面と側方で路線に面している土地である場合は、正面路線だけ接する土地よりも評価額が加算されます。

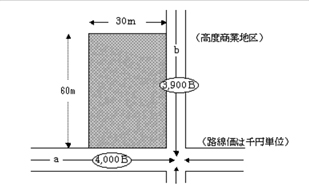

ⅰ 正面路線の判定

まず、2つの路線のうち正面路線を決めます。正面路線価は、各路線価にその路線価の奥行価格補正率を乗じて高い方が正面路線となります。

上記の場合は、

a路線=4,000,000円(路線価)×0.96(奥行価格補正率)=3,840,000円

b路線=3,900,000円(路線価)×1.00(奥行価格補正率)=3,900,000円

b路線の方が高いため、b路線が正面路線となります。

路線価が低い方が正面路線となることもあることに注意しましょう。

なお、計算後全く同じ価格となった場合は、距離が長い方が正面路線となります。

ⅱ 側方影響加算

次にⅰで算出したb路線の奥行価格補正後の価格に側方路線価における側方影響加算を加えます。側方影響加算は側方影響加算率を参考に求めます。

側方影響加算=4,000,000円(路線価)×0.96(奥行価格補正率)×0.10(側方影響加算率)=384,000円

3,900,000円+384,000円=4,284,000円(1m2単価)

2.二方路線影響加算

正面と裏面で路線に面している土地である場合は、正面路線だけ接する土地よりも評価額が加算されます。具体的な計算方法は1と同じですが、二方路線の場合、位置関係的に奥行距離が同じになることがほとんどです。そのため、路線価の高い方が正面、路線価が同じ場合は距離が長い方が正面となることが多いです。

4.まとめ

相続税申告において、路線価方式による土地評価を行うケースは多いです。

路線価による評価や補正についての考え方を十分理解していなければ計算ミスをしてしまう可能性が高まりますので、土地をお持ちの方については相続税申告の専門家に相談することをお薦めします。

共有する

相続に関する不安や悩みを

お聞かせください相続税対策ドットコム

お聞かせください

- 相続について相談する人がいなくて不安

- 何から始めればいいかわからない

- 税務調査で指摘されないか不安